우량한 재무구조, 투자자 따를지 관심

반대매매 대응, 자사주 취득 등 자금 수요 확대

[헤럴드경제=심아란 기자] 셀트리온이 설립 후 처음으로 단기신용등급을 평정 받았다. 현재 셀트리온헬스케어와 합병을 추진하는 가운데 자본시장에서 자금 조달에 나설지 주목되고 있다.

10일 기준 한국기업평가와 NICE신용평가는 셀트리온 기업어음(CP)에 대해 A1의 신용등급을 부여하고 있다. A1은 최고 수준의 단기자금 상환 능력을 보여주는 등급이다.

셀트리온은 그동안 은행 차입 위주로 자금을 마련해 왔다. 이번에 CP 신용등급을 확보한 만큼 조달 전략에 변화를 줄지 관심이 모아진다. 현재 셀트리온은 계열사 셀트리온헬스케어와 합병을 추진하면서 자금 수요가 커졌다.

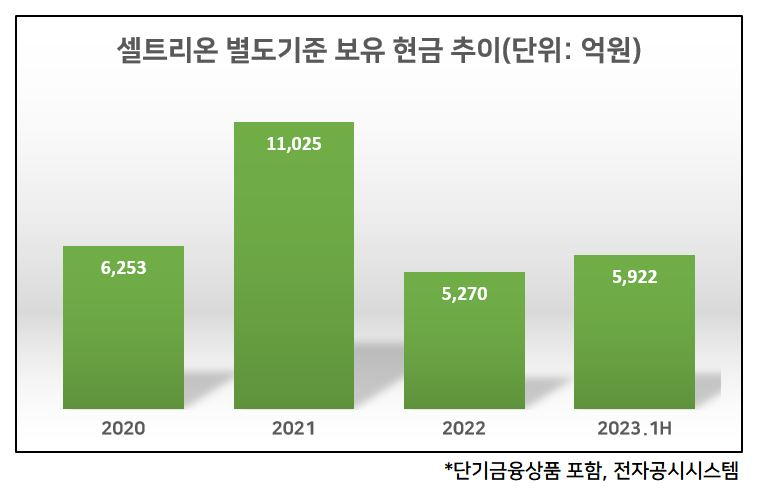

우선 합병가액을 확정한 이후 주가 안정에 공들이는 모습이다. 지난달 1000억원 규모의 자기주식(자사주) 취득 계획을 밝혔다. 앞서 7월에도 500억원어치 자사주를 매입하기로 결정했다. 하반기 자사주 취득에 현금 1500억원을 소진할 전망이다. 올해 6월 말 별도기준 셀트리온의 보유 현금성자산 5922억원을 고려하면 25%에 준하는 금액이다.

보유 현금은 넉넉하지만 셀트리온헬스케어와 합병에 반대하는 주주의 주식매수청구권 가능성에도 대비해야 하는 상황이다. 셀트리온은 주주의 반대매매 매수 한도를 셀트리온헬스케어와 합산해 1조원으로 제시했다. 셀트리온헬스케어의 올해 상반기 말 별도기준 보유 현금이 2509억원인 점을 감안하면 양사 모두 주식매수청구권 대응 능력은 보강이 필요하다.

셀트리온 관계자는 “합병 반대에 따른 주식매수청구권 대응과 미래성장 여력 확보 일환으로 장·단기 자금 조달을 검토한다”며 “단기신용등급 평정도 여러 가지 옵션 중 하나로 진행된 것”이라고 설명했다.

셀트리온은 탄탄한 재무구조를 갖추고 있어 시장에서 투자 수요가 따를지도 관심거리다. 전체 차입금 가운데 단기차입금 비중이 80% 정도로 만기 구조가 짧지만 현금유동성이 양호하다. 올해 6월 말 연결기준 유동성 금융부채(6671억원)는 현금성 자산 6729억원을 감안할 때 과도하지 않다는 게 신용평가사 판단이다.

영업현금흐름도 원활해 셀트리온의 단기적인 유동성 위험이 매우 낮다고 평가한다. 올해 상반기 셀트리온의 연결기준 감가상각 전 영업이익(EBITDA)은 4777억원으로 전년 동기 대비 5% 개선됐다. 최근 3년 평균 EBITDA 마진은 46%를 기록해 경쟁력 있는 영업 수익성을 유지하고 있다.

ars@heraldcorp.com

ars@heraldcorp.com