FI 위해 상장했다면 같은 길

삼성보단 한화와 더 가까워

안진회계, 의뢰자 이익 우선

[헤럴드경제=홍길용 기자] 최근 한 달 새 보험주의 반등이 극적이다. 손해율 개선 기대가 큰 손해보험주야 그렇다 치고, 저금리 직격탄을 맞은 생명보험주까지 강한 탄력을 보였다. 그럼에도 여전히 생보사의 주가순자산비율(PBR)은 처참하다. 삼성생명과 미래에셋생명이 0.3배 안팎, 한화생명과 동양생명은 0.2배 미만이다.

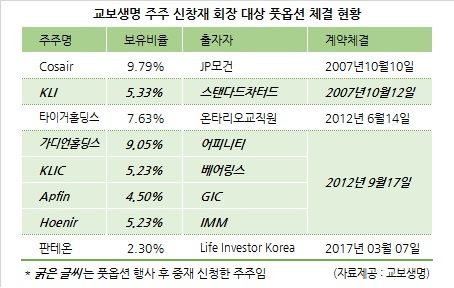

최근 신창재 교보생명 회장과 재무적투자자(FI)인 어피니티 등과의 싸움도 점입가경이다. 2018년 10월 23일 어피니티 등이 신 회장을 상대로 풋옵션을 행사했을 때의 주식가치가 논란의 핵심이다.

어피니티는 딜로이트안진회계법인에 의뢰해 주당 가치를 40만9912원으로 추정했다. 2018년 6월말 기준 삼성생명(0.8배), 한화생명(0.7배), 오렌지라이프(1.05배)와 비교해 PBR 0.93배로 적용했다.

반면 신 회장 측은 풋옵션 행사일인 2018년 10월 23일을 기준으로 PBR을 적용해야 한다고 주장한다. 비교대상도 덩치가 한참 큰 삼성생명이나, 인수합병(M&A) 재료가 반영됐던 오렌지라이프를 제외해야 한다고 강조한다. 앞서 2011년 어피니티가 대우인터내셔널에서 교보생명 지분을 주당 24만5000원에 매입할 때는 삼성생명도 상장한 후였지만, 한화생명만을 비교대상으로 삼았었다.

2018년 6월부터 10월까지 넉 달 사이 생보사 PBR은 절반 가까이 하락했다. 신 회장 측 주장대로 2011년 방식으로 교보와 가장 닮은 한화생명 PBR만 적용하면 주당 가치는 18만원 아래까지 떨어진다. 매입가격보다 옵션행사가가 낮다면 권리행사를 할 이유가 없다. 비상장사 기업가치 평가는 사실상 고무줄이다. 안진으로서는 의뢰고객의 이익에 최대한 충실한 논리를 만들려고 했을 수 있다.

순자산은 고정 값이다. 금융주의 경우 주당 가치를 높이려면 PBR배수를 높여야 한다. 비교대상과 시점을 언제로 하느냐에 따라 값을 크게 달라진다. 하지만 무엇보다 상장의 이유가 가장 중요하다.

삼성생명 상장은 과거 삼성자동차 채권단에 담보로 맡긴 이건희 회장 지분의 유동화가 주요 이유였다. 한화생명도 대한생명 대주주였던 일본 오릭스와 예금보험공사의 투자회수(exit)가 목적이었다. 오렌지라이프 역시 사모펀드인 MBK파트너스의 투자회수 과정에서 이뤄졌다.

공모가가 높을수록 이들 주요주주의 투자 회수에 절대 유리한 구조였다. 삼성생명과 한화생명 공모가는 각각 11만원, 8200원인데, 현 주가는 4만8000원, 1800원 수준이다. 신한지주 완전자회사로 편입된 과정에서 오렌지라이프 주주들에게 부여된 매수청구가(2만8608원)도 공모가(3만3000원)를 하회한다. 결과적으로는 상장으로 기존 주요 주주의 투자 회수만 도운 셈이다.

만약 신창재 회장이 FI들의 풋옵션 행사에 따른 부담을 없애기 위해 애초 약속한 대로 2015년 9월에 상장을 했다면 어떻게 됐을까? 당시 한화생명 주가는 시장에서 PBR 0.8배 수준(2015년 6월 말 연결순자산 기준)에서 거래됐다. 같은 기준을 적용하면 교보생명 가치는 약 29만원 선이 될 수 있었다.

지난해 말 기준 교보생명 주당 순자산은 약 12만원이다. 5분의 1 액면분할 때문에 떨어진 것처럼 보이지만, 비교 편의를 위해 액면분할 전 기준으로 따지면 60만원이다. 현재 가치를 PBR로 추정해보면 삼성과 미래에셋 값이면 18만원, 한화 수치면 7만2000원이다. 만약 29만원이 공모가였다면 40~75%가량 낮은 수준이다.

결과적으로 신 회장이 상장을 밀어붙였다면 FI들은 이익을 얻었을지 모르겠지만, 상당한 수의 일반 투자자들이 쓴맛을 봤을 것이다. 어피니티와의 싸움으로 신 회장 개인은 어렵고 힘들겠지만, 결과적으로 일반 투자자에게는 고마운 일이 됐다.

kyhong@heraldcorp.com