환매규모도 210억弗 달해

리먼사태이후 최대규모

규제강화가 되레 부채질

7월 이후 글로벌 금융시장 불안이 석 달째 지속되면서 방어력이 상대적으로 높은 헤지펀드에서조차도 9월 대규모 자금 이탈이 발생했다. 리먼브러더스 사태 정점이었던 2008년 10월 이후 3년래 최대 규모다. 글로벌 금융시장을 주무르는 고액자산가와 대형기관 자금이 이젠 헤지펀드조차도 위험하게 생각하는 극도의 안전자산 선호현상을 보이고 있음을 짐작케 한다. 국내 증시에서도 헤지펀드 관련 자금의 이탈이 증시 하락을 주도하는 현상이 뚜렷한 만큼 당분간 외국인의 추가적인 이탈 가능성을 점칠 수 있는 대목이다. <헤럴드경제 9월 5일 21면 참조>

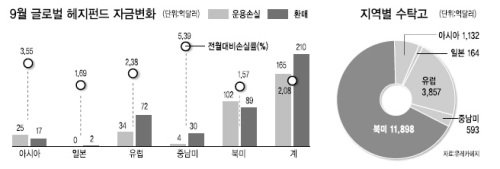

헤럴드경제가 20일 입수한 헤지펀드 전문조사기관 유레카헤지 9월 산업보고서에서 글로벌 헤지펀드 규모는 전월의 1조8018억달러에서 2.08%, 금액으로는 375억달러가 줄어든 1조7644억달러로 조사됐다. 운용손실이 165억달러, 환매로 인한 수탁고 감소가 210억달러에 달했다. <그래프 참조>

유럽이야 재정위기 극복을 위한 금융기관 자본 확충을 위해 헤지펀드 환매가 늘어난 것으로 보인다. 그런데 북미에서 2009년 4월 이후 최대 규모의 환매가 이뤄진 게 눈길을 끈다. 리먼 사태 이후 북미 헤지펀드에는 글로벌 헤지펀드 성장의 주력 엔진이었는데, 이제 북미 쪽 큰 손의 움직임이 바뀐 셈이다.

이 같은 태도 변화는 거의 모든 헤지펀드 전략이 9월 들어 마이너스 영역으로 접어든 데서도 확인된다. 유레카헤지 기준 전략별 9월 수익률을 보면 상대가치 전략을 제외하고는 모두 손실이 났다. 가장 대표적 전략인 롱/쇼트 전략은 한 달 손실률이 10%를 넘을 정도다. 그나마 일반 주식시장보다는 양호한 수익률이지만 ‘원금 지키기’가 중요한 금융기관과 고액자산가 등 헤지펀드 수익자에게는 그리 달가운 성적이 아니다.

유레카헤지는 “불안한 경제상황 외에도 증시 불안으로 환매 제한 등 2008년과 같은 규제 강화가 이뤄질지도 모른다는 불안감이 투자자의 자금이탈을 부추긴 주요한 요인”이라고 분석했다.

10월에도 헤지펀드에서의 자금 이탈은 지속될 가능성이 높아 보인다. 14일 기준 유레카헤지의 헤지펀드 연초 이후 수익률은 -4.4%이고, 또다른 헤지펀드 조사기관인 헤지펀드리서치글로벌 평균은 -8.3%에 달한다. 가장 양호하다는 다우존스크레디트스위스 블루칩 헤지펀드 수익률도 -1.5%대다. 같은 기간 MSCI월드의 -8.9%보다는 낫지만 S&P500의 -2.6%보다는 낫다고 하기 어렵다. 또 대표적 안전자산인 JP모건채권의 수익률이 6.3%인 점을 감안하면 헤지펀드에서 채권으로의 자금이동 이유는 충분하다. 다만 2008년과 같은 헤지펀드의 대량 환매로 인한 글로벌 증시 폭락 가능성은 아직 낮다는 평가다.

<홍길용 기자 @TrueMoneystory>/kyhong@heraldcorp.com